Savez-vous réellement comment est financée la croissance ? Voyons cela ensemble !

Tout d’abord, l’économie est composée :

- D’une part : d’agents en besoin de financement.

- D’autre part : d’agents à capacité de financement.

Pour les institutions, la capacité ou le besoin dépend de la différence entre l’acquisition d’actifs et l’accroissement des passifs. Les ménages ont une capacité de financement (en général) car ils possèdent une épargne stable qu’ils souhaitent faire fructifier. De la même manière, les sociétés financières ont la capacité de financement. En revanche, les administrations publiques (APU) et les sociétés non-financières (SNF) sont en besoin de financement. Elles ont besoin de fonds pour investir.

Le financement peut s’effectuer de manière intermédiée (financement d’origine bancaire) ou désintermédiée (financement en levant des capitaux par ex, donc sans intermédiaire bancaire). Les agents en capacité de financement « offrent » leur épargne aux agents en besoin de financement.

Une économie en besoin de financement signifie une épargne trop faible par rapport aux besoins de l’activité économique.

Une croissance financée de deux manières

| Le financement interne (ou autofinancement) | Le financement externe |

| C’est-à-dire grâce à ses propres ressources. | – Financement indirect : forcément intermédié (en général les banques). – Financement direct : désintermédié, avec émission de titres, financement participatif..) Il s’agit d’une alternative aux financements bancaires. |

| Le choix entre le financement interne et externe dépend du coût d’opportunité* (par ex, si les taux d’intérêt sont vraiment bas) et du temps. En effet, l’autofinancement met du temps et ne se décrète pas d’un claquement de doigts, c’est à faire en amont. | |

___

* Le coût d’opportunité mesure les bénéfices qu’un investisseur aurait pu recevoir d’un projet d’investissement. (source : novitxe.com)

___

Croissance financée directement ou indirectement, une opération à relativiser

Néanmoins, depuis 1980, la distinction se fait de moins en moins, car les banques financent aussi de manière désintermédiée. En effet, elles opèrent aussi sur les marchés financiers, et ce, de plusieurs façons :

- Elles utilisent énormément le marché interbancaire*.

- Elles développent une activité de marché** en s’occupant du portefeuille de leurs clients.

- Leurs clients utilisent ainsi la banque comme intermédiaire pour leurs transactions.

___

* Le marché interbancaire est le marché réservé aux banques qui s’échangent entre elles des actifs financiers.

** La finance de marché étudie les marchés financiers, ce qui détermine les prix des actifs et la façon dont les investisseurs gèrent leur portefeuille d’actifs.

___

Ecouter plus : Cette vidéo de BpiFrance t’explique également le financement désintermédié !

Une croissance financée efficacement

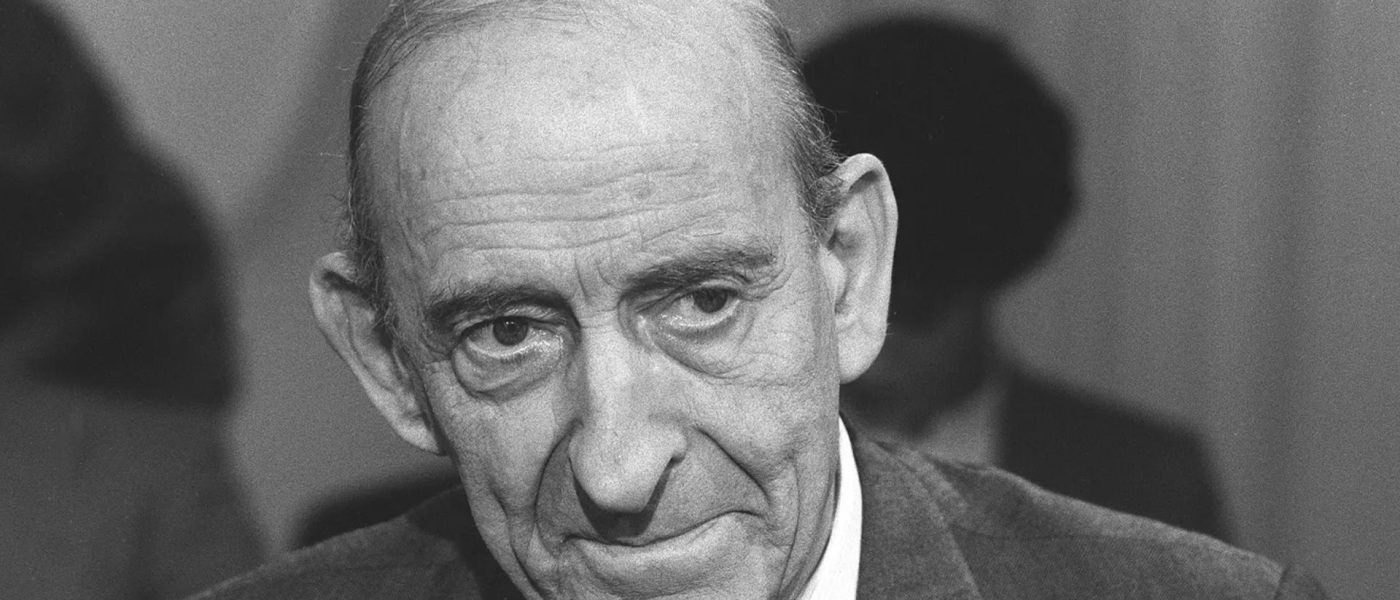

On constatait, en 1980, que 80% du financement de la croissance provenait de l’intermédiation bancaire. La distinction entre finance de marché et finance intermédiée* s’est estompée à la suite du mouvement de globalisation financière. Les systèmes financiers ont par ailleurs connu un triple changement qu’Henri Bourguinat a appelé 3D : Désintermédiation / Déréglementation Décloisonnement.

Enfin, les économies d’endettement** sont devenues des économies de marché financier***, on mesure cela avec le taux d’intermédiation**** (qui mesure la part du crédit dans l’ensemble des financements aux ANF).

____

* La finance intermédiée désigne un financement d’origine bancaire, l’entreprise fera appel à un intermédiaire financier qui lui apportera les capitaux dont elle a besoin.

** Une économie d’endettement, c’est lorsque les agents dépendent des crédits bancaires pour satisfaire leur besoin de financement.

*** Une économie de marché financier est un système financier dans lequel les agents économiques doivent émettre des titres financiers afin de couvrir la majeure partie de leurs besoins de financement.

**** Le taux d’intermédiation est la part des crédits dans le financement des entreprises (sens strict) ou la part des financements accordés par les banques (sens large).

____

La formation des prix sur les marchés financiers

Les titres émis et échangés sur les marchés financiers sont de nature et d’échéance variable (ex : actions). Quand l’échange est inférieur à un an, il s’agit du marché monétaire*. Le marché monétaire est composé de deux compartiments, le marché interbancaire (réservé aux banques) et le marché de titre de créance négociable à court terme (tous les agents éco). Quand l’échéance dépasse un an, on parle de marché des capitaux.

Les marchés sont supervisés par des autorités (AMF en France) qui régule, supervise, informe et protège.

Sur les marchés financiers sont échangés des titres de propriété (actions), des titres de créance (obligations = reconnaissance de dette), des produits dérivés (contrat qui permet de s’assurer contre la variation du prix d’un actif).

____

* Le marché monétaire est le marché où les banques commerciales empruntent pour se financer à court terme. Une banque à recours au marché monétaire lorsqu’elle n’a pas assez de liquidités.

____

Une efficience des marchés critiquables

L’efficacité des marchés peut être décriée de deux manières :

- La présence d’asymétries d’informations (tous les agents économiques n’ont pas accès aux mêmes informations).

- La théorie des marchés financiers efficients : la valeur des entreprises, (la capitalisation boursière) évolue constamment et doit donc être actualisée.

Mots de vocabulaire supplémentaires

Intermédiation bancaire : ensemble des opérations de commercialisations des banques (ex : crédits).

Activité de marché : ensemble d’opérations sur le marché financier, opposition aux activités d’intermédiation bancaire.

____

Lire plus : L’apparition de la croissance et ses dates importantes (utile pour vos réflexions argumentées et votre culture économique !)

Pour aller plus loin : L’impact des entreprises zombies sur la croissance