Ce lundi 10 octobre a eu lieu la cérémonie des prix Nobel 2022 à Stockholm. Le prix Nobel existe pour récompenser les hommes et les femmes qui ont, à travers leurs travaux, apporté un grand bénéfice à la société, que ce soit par leurs découvertes, leurs inventions etc… Ce prix a été créé 5 ans après la mort de Alfred Nobel, du fait de sa demande dans son dernier testament d’un prix récompensant les humains ayant rendu un grand service à l’humanité. Aujourd’hui le Prix Nobel est donc décerné à 6 corps d’études, la physique, la chimie, la littérature, la paix, la médecine et depuis 1969 aux sciences économiques. Ce lundi, ce sont 3 colauréats (Ben Bernanke, Douglas Diamond et Philip Dybvig) qui se sont partagés le prix en sciences économiques pour leurs travaux respectifs sur les crises financières et les banques. En particulier leurs travaux mettent en avant le danger du retrait massif par les épargnants pour les banques et le rôle des faillites bancaires dans les récessions.

Des travaux sur les banques d’une importance majeure

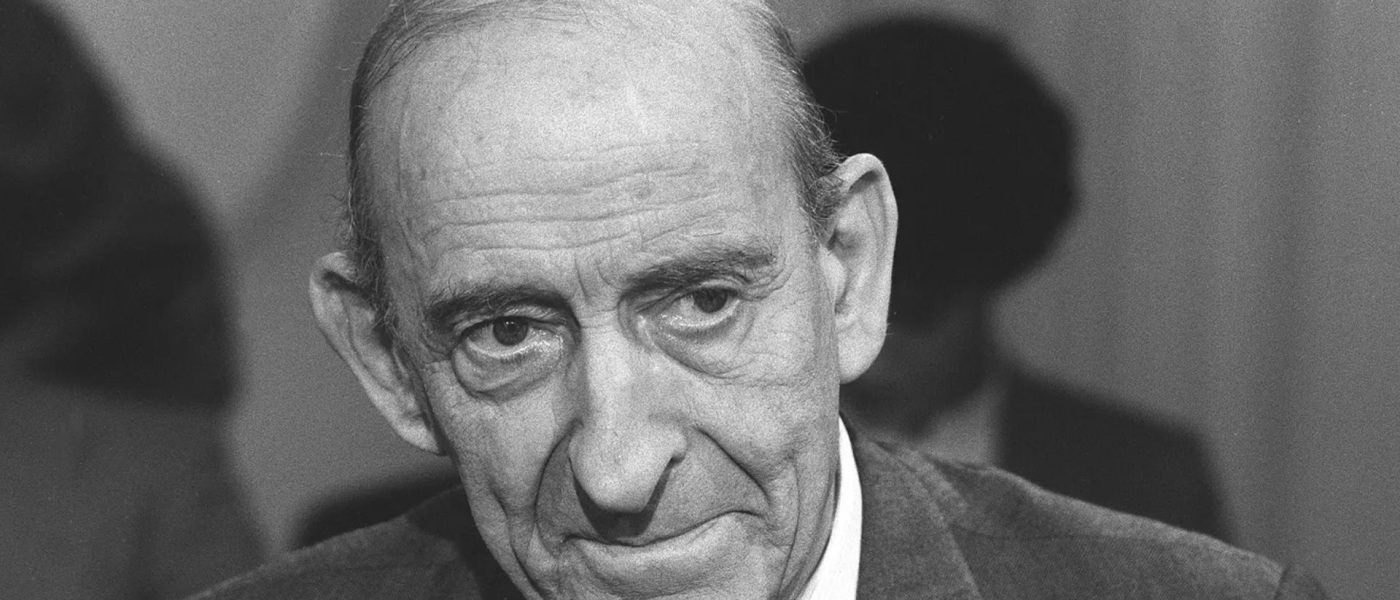

Alors que la solidité des banques est actuellement testée dans un contexte économique alarmant, comme en témoigne le cas de Crédit Suisse, le prix Nobel en Sciences Economiques a récompensé trois hommes ayant travaillé en profondeur sur le fonctionnement des banques et la nécessite de sauver ces banques en période de crise afin d’éviter une crise systémique. Ancien président de la FED entre 2006 et 2014, spécialiste de la grande Dépression des années 1930 Ben Bernanke a été récompensé notamment pour son étude publiée en 1983 et intitulée « Nonmonetary effects of the financial crisis in the propagation of the Great Depression ». Dans cette étude, il sort du consensus visant à dire que les crises bancaires résultent d’une récession et au contraire met avant que ce sont les crises bancaires qui sont à l’origine de la récession. Cette analyse sera notamment confirmée par la crise des Subprimes, qui verra disparaitre la plus célèbre des banques Lehman Brothers. Une faillite bancaire qui provoquera une crise financière sans précèdent (chute de 57% du S&P 500 sur 17 mois) et entrainera avec elle l’économie réelle. Cette crise bancaire transformée en crise systémique aurait provoqué une perte de 3 à 7 points de pourcentage selon les pays avancés en 2009 (La crise des Subprimes : de la crise financière a la crise économique, Mars 2009).

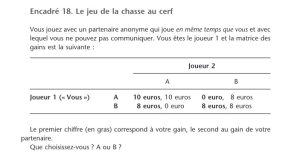

De leur côté, Douglas Diamond et Philip Dybvig ont montré dans leurs travaux comment les banques créent de la liquidité et comment cette liquidité exposent les banques à des retraits soudains en cas d’absence fonds de protection notamment. Ces deux économistes ont, en effet, créé le modèle Diamond-Dybvig (« Bank Runs, Deposit Insurance and Liquidity », 1983) dans lequel il montre qu’afin d’éviter les bank runs il est nécessaire aux banques d’avoir des fonds propres importants afin d’assurer à court terme sa liquidité en réduisant l’incertitude. Pour illustrer cela, les deux économistes utilisent le jeu de « la chasse au cerf » (Voir présentation en dessous) qui admet deux équilibres de Nash (A, A) considéré comme ‘pay-off dominant’ et (B, B) considéré comme « risque-dominant”. Le jeu se joue à deux joueurs et ils ne peuvent pas communiquer entre eux. Les deux joueurs doivent choisir entre A et B, si les joueurs choisissent A alors si l’autre joueur choisit également A alors les deux gagnent 10 euros mais dans le cas contraire il gagne 0 euros. Au contraire si un joueur choisit B il gagne dans tous les cas 8 euros et cela indépendamment du choix de l’autre joueur. Le résultat du jeu est sans appel 97% des joueurs choisissent la stratégie sans risque B. Ainsi, en rapportant cette analyse comportementale au secteur bancaire, en cas de panique bancaire (donc le scenario « risque-dominant »), dans un contexte d’incertitude radicale et sans politique visant à rassurer les épargnants (joueur A), les épargnants vont très vite chercher à retirer leur argent au guichet dans une stratégie de « risque-dominant » et cela au risque d’aggraver l’illiquidité de la banque (joueur B) et donc sa faillite car elle sera contrainte de vendre des actifs en pertes. Dans ce fait, afin d’éviter ce genre de comportement il est nécessaire pour les banques de mettre en place une politique de garanti de fonds propres afin d’atteindre le bon équilibre c’est-à-dire la situation (A, A). Cette politique enverra un message positif envers les épargnants qui ne paniqueront pas et maximiseront leurs gains et également ceux de la banque.

Présentation du jeu de la « chasse au cerf »

A lire également : Le crédit Suisse, au bord de la faillite ?

Conclusion

Le fait de récompenser ces trois économistes n’est donc pas anodin. En plus d’avoir fait des découvertes primordiales à leur époque, celles-ci sont encore d’actualité et continuent de donner de la matière pour les prises de décisions politiques. En effet, aujourd’hui de nombreuses banques doivent se plier à des règlementations vis-à-vis de leurs fonds propres du fait notamment des accords de Bale I, II et III afin de garantir leur liquidité.

Source :

- L’explication du jeu de la ‘chasse au cerf’ est extraite de l’ouvrage de Nicolas Eber et Marc Willinger intitule L’économie expérimentale et publie en 2005

- Le « Nobel d’économie » pour Ben Bernanke, ex-président de la Fed, Douglas Diamond et Philip Dybvig