Pleinement dans l’actualité, le déficit public et plus largement la dette ne peuvent pas être une option à maitriser à quelques jours des concours. Que ce soit un sujet à part entière ou que vous soyez amenés à en parler dans vos dissertations, vous devez connaitre les mécanismes de base et auteurs relatifs à ce sujet.

Pour ce faire, voici ci-joint une proposition de corrigé sur un sujet classique :

La dette est-elle nécessairement à éviter ?

Proposition de corrigé :

Intro :

Dans son ouvrage Tant Pis ! Nos enfants paieront en 2016, F.LENGLET dénonçait l’accroissement des dépenses publiques en France et en Europe. En effet, la dette publique française devrait s’établir à plus de 118% fin 2021 d’après le ministre de l’économie BRUNO LE MAIRE. L’économiste met ici en alerte sur les risques d’un déficit trop important, dû à l’accroissement des dépenses publiques avec une croissance toujours trop faible.

La dette publique est la dette d’un Etat, des collectivités territoriales et des organismes de sécurité sociale. C’est l’ensemble des emprunts contractés par ces derniers. Ces emprunts sont effectués pour assurer et financer le fonctionnement de l’Etat (les recettes de l’Etat ne suffisant pas à compenser toutes ses dépenses). Ainsi, s’interroger sur le fait d’éviter la dette, c’est se questionner sur les conséquences d’une dette publique toujours plus importante et non soutenable. L’économie d’un Etat se porterait-elle mieux à un instant T et dans les années qui suivront sans emprunts et investissement massifs ? Le verbe « éviter » renvoit quant à lui à un phénomène péjoratif, une décision à contourner à tout prix.

Au 19ème siècle, les premiers développements de l’Etat-Providence ont lieu à travers le monde, se caractérisant par une hausse des dépenses publiques et des déficits publics (et donc à terme de la dette publique) toujours plus importants. Puis, durant les 30 Glorieuses, les Etats-providence se constituent et se généralisent, on assiste donc à un accroissement des dépenses publiques et un creusement de la dette, mais tout cela, conjugué à une forte croissance d’environ 5% par an. La croissance permet donc a minima de couvrir les intérêts de tous ces emprunts. Néanmoins, cela n’est plus le cas de nos jours, et l’endettement, lorsqu’il est mal maitrisé tend inexorablement à une crise de la dette (cf Crise des dettes souveraines de 2010).

Ainsi, si à première vue la dette publique est à redouter, notamment en l’absence de croissance et avec une forte inflation en cela que les déficits publics auront un « effet boule de neige » et viendront accroitre à terme la dette publique qui deviendra de plus en plus insoutenable, n’existe-il pas une dette qui serait bénéfique temporairement ou à terme pour l’économie ? Le recours au déficit, et donc in fine à la dette via des politiques budgétaires expansionnistes ne peut-il pas avoir des effets conjoncturels positifs indéniables ? La dette publique est-elle à éviter à tout prix ?

La dette publique est à éviter si elle est insoutenable et pèse en ce sens sur la compétitivité et la croissance du pays en question (I). Néanmoins, en consentant que la dette publique peut être remboursée et qu’elle puisse apparaitre comme un outil conjoncturel indispensable à la relance d’une économie en berne, la dette ne serait plus à redouter mais à soutenir modérément (II). Enfin, plus que la dette en elle-même, ce sont les conséquences de celle-ci qui sont à craindre et à éviter (III).

I/ La dette publique est à éviter si s’en suit un effet boule de neige incontrôlable (A), qu’elle n’a que peu d’efficacité manifeste sur l’économie, voire devient dangereuse (B), et ne sert que les intérêts des classes dirigeantes (C).

A. Dans une situation économique où le taux de croissance est si faible qu’il ne permet pas une hausse des recettes fiscales nécessaires pour couvrir la charge de la dette, le déficit public est à limiter au maximum afin d’éviter une dette hors de contrôle. En effet, dans le cas contraire, il alimentera, via un effet « boule de neige », une dette publique toujours plus importante qui pourra devenir insoutenable. Ainsi, comme l’évoque P.KRUGMAN dans Analytical issues in debt en 1989, il n’y a pas eu historiquement, des exemples de pays qui sont parvenus à réduire leur endettement avec un taux de croissance faible. L’exemple de la crise des dettes souveraines avec la Grèce en 2010 s’y réfère parfaitement. En effet, dès 2009, lorsque le gouvernement de G. PAPANDREOUS relève les perspectives de déficit public de 6 à 12,5% du PIB, les investisseurs s’affolent, cessent peu à peu de prêter à la Grèce, qui connait dès lors une hausse de sa dette publique devenue de plus en plus insoutenable. Le pays se déclarera plus tard en cession de paiement. C’est donc également pour cela que M.CROZIER évoquait dès 1986 dans son ouvrage Etat moderne, Etat modeste. Stratégies pour un autre changement que l’Etat moderne devait être un Etat modeste. Il faudrait selon lui repenser la place et les prérogatives de l’Etat car le changement du contexte économique depuis les années 1970, et notamment de la croissance devenue atone ne permettrait plus des niveaux d’endettement toujours plus importants. La dette est donc ici à éviter ou tout du moins, à limiter au maximum.

B. Au-delà d’un alourdissement de la dette publique, celle-ci est à éviter, si le recours à l’endettement n’a aucun ou peu de résultats manifestes, ou serait même dangereux. En effet, si la hausse des dépenses publiques est supérieure aux recettes sans que cela ait une conséquence dans l’économie réelle, où est l’intérêt ? En effet, les déficits publics peuvent résulter de politiques budgétaires qui perdraient en efficacité. Comme le montre l’échec de la relance MAUROY en 1981, avec une embauche de 55 000 fonctionnaires, une hausse du SMIC de 10% et un accroissement des allocations vieillesse, pour les personnes handicapées, familiales et de logement de 20 à 25%, ladite relance Mauroy n’avait pas permis de résorber le chômage et n’avait fait qu’entrainer une hausse de l’inflation. Pire encore, pour certains économistes comme BARRO en 1974 dans Are government bonds net wealth ?, la dette qui s’explique par une politique de relance budgétaire serait grandement redoutable. La politique budgétaire aurait pour conséquence trois effets d’éviction importants. Premièrement, un effet d’éviction par les quantités, en cela que tous les fonds utilisés par l’Etat ne sont disponibles que pour financer le secteur public et non plus le secteur privé, pourtant à priori plus productif. Le second effet d’éviction est l’éviction par les taux d’intérêts. Par conséquent, une hausse de la demande de capitaux sur le marché des fonds du fait de l’intervention de l’État entrainerait une hausse du taux d’intérêt qui à terme, nuit à l’investissement. Plus grave encore, l’effet d’éviction par l’impôt anticipé (aussi dit effet RICARDO-BARRO) se traduit par une anticipation des agents économiques, qui, anticipant la hausse des impôts, n’accroissent pas leur niveau de consommation et grandissent leur épargne. C’est donc du fait de la faible, voire inefficacité des politiques budgétaires que peut résulter la méfiance et la volonté d’éviter un alourdissement de la dette publique.

C. Il est possible de remettre en cause le principe même de dette et de souhaiter éviter le recours à celle-ci, dès lors que l’on ne considère non pas l’État comme un agent altruiste cherchant à maximiser le bien-être collectif, mais bien plus comme une somme d’agents individuels visant chacun à maximiser leur intérêt propre. C’est ainsi que A.DONS pointait du doigt les programmes politiques, mentionnant en 1957 que « les partis formulent des politiques de façon à gagner des élections plutôt que de gagner des élections de façon à mettre en œuvre des politiques. » Plus tard, W.NORDAUS expliquera en 1975 dans The Political Buisness Cycle que la dette publique résulte de politiques budgétaires qui seraient responsables des cycles économiques et seraient donc à éviter car il y aurait une expansion budgétaire en phase préélectorale pour maximiser les chances d’être réélu. On parle de « politiques clientélistes ». Apparaitra dans des phases post-électorales, des contractions budgétaires et des tentatives pour réduire l’endettement. Il y a donc une nécessité de résorber les déficits publics accumulés. Ce genre de politiques qui sont à l’origine de l’alourdissement de la dette sont donc à éviter car ne servent que des intérêts individuels.

Ainsi, au-delà des effets négatifs voire pervers de la dette publique qui fait que nous souhaitons l’éviter à tout prix, ne peut-elle pas être bénéfique ? Les politiques de relance budgétaire ne sont-elles pas quelque chose que les gouvernements devraient faire prévaloir ? Mieux encore, certains déficits publics (qui conduisent donc à l’alourdissement de la dette), s’ils sont couplés avec une croissance suffisante et un faible taux d’inflation sont acceptables et ne nuisent donc pas à l’activité économique.

II/ La dette publique n’est pas nécessairement à éviter si elle est accompagnée d’une croissance suffisante, (A) peut permettre le redressement de l’économie via les politiques de relance budgétaire (B) et paraît nécessaire dans certains cas d’urgence (C).

A. Couplée à une croissance suffisante, le recours à la dette n’est pas nécessairement à éviter. En effet, une forte croissance et supérieure au taux d’intérêt de la dette garantit un remboursement des intérêts et les déficits publics n’apparaissent donc pas si redoutables que cela. Comme le montre l’exemple de l’Angleterre au 19ème siècle, avec des niveaux d’endettement records suite aux guerres napoléoniennes, le pays a remboursé ses charges d’intérêt grâce à une croissance dynamique et une absence d’inflation. Son taux d’endettement est passé d’environ 200% du PIB en 1815 à moins de 30% en 1914.

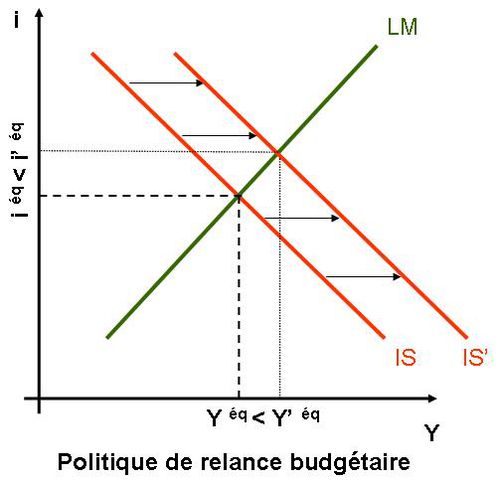

B. Dans une optique keynésienne, le recours à la dette est totalement justifiée et ne doit pas être évitée puisque les politiques de relance budgétaire permettraient de redynamiser l‘économie. Ainsi, comme l’évoque KEYNES dans Théorie générale de l’intérêt et de la monnaie en 1936, il serait judicieux d’agir sur le multiplicateur (k=1/(1-c) en économie fermée et k=1/(1-c+m) en économie ouverte). En effet, un accroissement des dépenses publiques entraine une hausse des commandes et donc des profits et des salaires au sein des entreprises qui se solderont par une hausse de la consommation, de l’embauche et de l’investissement. Ainsi, comme l’évoque KEYNES, plus la propension à consommer des individus est forte, plus la valeur du multiplicateur est forte et la relance budgétaire efficace. Mieux encore, pour HAAVELMO en 1945 dans Multiplier effects of a balanced budget, il existerait même une relance budgétaire équilibrée (avec variation G = variation T) qui aurait des effets positifs sur la production nationale dès lors que le multiplicateur budgétaire vaut 1/(1-c) et le multiplicateur fiscal -c/(1-c). Ce type de relance budgétaire est par ailleurs modélisé par le modèle IS-LM tel que développée par J.HICKS dans Mr.Keynes and the Classics : a suggested interpretation en 1937 (voir ci-dessous).

C. L’alourdissement de la dette peut parfois paraitre nécessaire et non pas à éviter, lorsqu’il s’agit de développer des infrastructures nécessaires au bon fonctionnement du pays ou de faire face à des crises économiques de grandes ampleurs. En effet, comme l’évoque A.SMITH dans Recherche sur la nature et les causes de la richesses des nations en 1776, la prise en charge du financement des biens tutélaires et en particuliers celui des routes et des infrastructures essentielles à l’élargissement de la taille des marchés est nécessaire. Bien que ces dépenses soient souvent accompagnées d’un creusement de la dette publique, la situation économique pourrait être bien pire si l’Etat ne finançait pas cela. Ainsi, l’idée mise en œuvre par F.D.ROOSEVELT aux Etats-Unis selon laquelle la mise en place des New Deals (1933 et 1939) et des politiques visant à relancer l’Agricultural Adjustement Act et le National Recovery Act était nécessaire semble compréhensible. Certes, il y a eu creusement de la dette mais cela aura permis de restreindre le contrôle de la concurrence, de réorganiser le rapport salarial et d’acter la mise en place de politiques de grands travaux. Plus important encore, l’alourdissement n’est pas à redoutée dès lors qu’il s’agit de réduire la pauvreté ou de sauver des entreprises qui sont de vrais bassins d’emplois pour le pays. L’exemple de la période post-Subprimes est édifiant. Les Etats-Unis, ont, en Octobre 2008, déployé un plan de sauvetage des banques, du système financier et de relance de l’économie historique, puisque s’établissant à plus de 420 Milliards de $. Plus récemment avec la crise du Covid, le gouvernement français a annoncé avoir déjà dépensé plus de 470 Milliards pour les urgences à court terme (chômage partiel, survie des entreprises…etc), dont 7 milliards pour AirFrance afin de sauver la seule compagnie aérienne française. Et il prévoit un plan de relance de 100 Milliards sur 2 ans. Alourdissement de la dette à court terme certes, mais indispensable si l’on ne veut pas l’effondrement d’un système et un chômage galopant. Dans ce cas précis, le recours à la dette est nécessaire voire indispensable et donc pas à éviter à tout prix.

Plutôt que de savoir si la dette est à éviter, ce sont surtout les conséquences de celle-ci qui sont à étudier.

III/Ainsi, ce sont les sources de l’endettement qui sont pour beaucoup à éviter, car alimentant l’imminence d’une crise inéluctable (A). La dette non maitrisée engendre nécessairement un phénomène de méfiance et de perte de confiance des investisseurs qui nous la font redouter (B). Enfin, à éviter, elle semble l’être, car que faire de la dette une fois celle-ci ayant atteint un niveau toujours plus important. Qui pour venir au secours des Etats ? Les banques centrales ? Vers une annulation pure et simple de la dette ? (C)

A. Lorsque la dette est contractée par les Etats à taux variables, la soutenabilité de celle-ci dépend des variations conjoncturelles. Ce type d’endettement est à prendre avec beaucoup de précaution et peut être à éviter. Dès lors que les taux d’intérêts sont rehaussés, nul doute que celle-ci devient plus difficilement remboursable, voire dans certains cas, irremboursable. C’est l’exemple de la crise des années 1980 chez les pays en voie de développement (PED) qui peut l’expliquer au mieux. En effet, en 1979, le président de la Fed P.VOLCKER a mené une politique monétaire fortement restrictive, ce qui a tendu vers une hausse des taux nominaux et réels. Parallèlement, la plupart des PED, endettés en dollars, ont vu la charge de leur dette exploser. Pour exemple, entre 1968 et 1980, la dette des PED fut multipliée par 12, puis par 40 entre 1968 et 2005. Principale conséquence de ceci : en 1982, le Mexique fit faillite et annonça le moratoire de ses dettes. Ainsi, plus que de se questionner sur la dette, il s’agirait de questionner les sources du financement de la dette, dont certaines sont à éviter.

B. Une dette qui ne ferait que grossir sans cesse, provoque un sentiment de méfiance à l’égard de la nation en question. Si tel est le cas, elle est à éviter. En effet, les capacités de remboursement peuvent diminuer à mesure que la dette grossie et est détenue par des capitaux étrangers. Par conséquent, la confiance diminue, et les taux infligés aux pays les moins « surs » en seront que plus hauts. Ce sont donc les agences de notation qui déterminent le niveau de confiance de tel ou tel pays. La perte du AAA pour la France le 13 Janvier 2012 est un exemple de cette idée, bien que cela n’ait pas eu grand effet car la France reste un pays sur, auquel il n’est pas risqué de prêter. La confiance peut certes être remise en question pour une nation mais aussi envers un système tout entier. Tel est le cas de l’Union Européenne, pour qui les critères de Maastricht (1992), ne sont plus du tout respectés. Les règles de 3% de déficit public du PIB et 60% de dette sont par tous, dépassées, et semblent obsolètes. Plus que la dette, c’est avant tout la perte de confiance qui est à éviter.

C. A éviter ou pas, la dette est de nos jours bien présente. Alors que faire ? Laisser la dette exploser sans fin avec les conséquences que l’on connait, laisser les banques centrales intervenir, voire modifier leurs prérogatives ou tout simplement l’annuler ? Si cette dernière option est très en vogue ces derniers mois, elle n’en parait pas moins compliquée à mettre en place. Par principe, une dette est émise par une personne (morale, physique) A, elle doit ensuite rembourser sa dette, c’est le débiteur. Le créancier, la personne B, celui qui détient la dette, doit donc être remboursé. Si l’on annule tout simplement la dette, que se passe-t-il pour le créancier à qui un paiement est dû ? D’autant, que plus de 50% de la dette française est aujourd’hui détenue par des capitaux étrangers (risque de perte de confiance donc) et que des ménages détiennent eux aussi, une part non négligeable de cette dette. Et le fameux « quantitative easing », qui permet aux banques centrales de racheter de la dette publique ne peut-il pas, à terme, démontrer les failles d’une monnaie ? (euro notamment). Près de 6500 Milliards d’euros ont déjà été utilisés à des fins de QE de la part de la BCE. Mais d’un autre côté, un tel niveau de dette parait très complexe à rembourser et insoutenable. C’est en ce sens que de nombreux économistes appellent tout de même à son annulation pure et simple. Par conséquent, en Février 2021, un collectif de 100 économistes ont lancé un appel à l’annulation de cette dette, avec en première ligne T.PIKETTY ou encore J.COUPPEY SOUBEYRAN. Enfin, si la dette n’est pas annulée, comment la rembourser ? Hausse des impôts ? Vers des taux de croissance records (peu probable dans nombre de pays développés) ? En définitive, ce qui serait à éviter n’est pas tant la dette en elle-même, mais cette situation-là. Ne pas savoir que faire de cette dette devenue insoutenable presque partout dans le monde.

Conclusion :

Pour conclure, la dette publique est à éviter si elle devient de plus en plus insoutenable, que les dépenses ne sont pas efficaces ou qu’elles servent des intérêts personnels. Autrement, s’il s’agit de sauver des emplois, de mener des politiques de relance budgétaire efficaces ou si elle est couplée à une croissance suffisante, elle n’est pas nécessairement à éviter. Mais ce qui parait d’autant plus à éviter, c’est la perte de confiance ou de se retrouver dans une situation où finalement, l’annuler aurait des conséquences inéluctables, mais la laisser croitre sans fin en auraient aussi des désastreuses. Le seul pays qui, quant à lui semble être à l’abris de ce problème demeure le Japon, qui, malgré ses 266% de dette du PIB, détient presque qu’à lui seul toute sa dette publique. Difficile donc, d’imaginer voir le Japon spéculer contre lui-même…

PS : GROSSE pensée à tous les prépas qui ne sont plus qu’à quelques jours d’Ecricome et 2 semaines de la BCE ! Bonne chance à tous ! 🙂