Le changement climatique est devenu l’une des principales menaces à la stabilité financière mondiale. Tandis que les phénomènes météorologiques extrêmes se multiplient, les institutions financières mondialisées se retrouvent confrontées à des risques climatiques croissants. Pour évaluer l’endurance des systèmes financiers face à ces risques, un outil a été conçu : il s’agit des stress tests climatiques. Calqués sur les stress tests conçus par des spécialistes financiers après la crise de 2008, ces instruments permettent de simuler l’effet de différents scénarios climatiques sur les portefeuilles d’actifs et la solidité financière des institutions. Robert Engle, prix Nobel d’économie 2003 récompensé pour son travail sur les modèles économétriques de volatilité, a été l’auteur majeur dans le développement de l’idée et des outils des stress tests. Cette étude entend identifier dans quelle mesure son concept de l’ARCH, ou la volatilité conditionnelle, permet de comprendre le formalisme des stress tests climatiques.

Comment fonctionne le modèle ARCH de Robert Engle ?

Les tests de stress climatiques impliquent la simulation de scénarios extrêmes de changement climatique, qu’il s’agisse de politiques contraignantes pour réduire les émissions de carbone ou de catastrophes naturelles en général ou de haute intensité. Robert Engle est notoirement connu pour avoir abordé la volatilité conditionnelle dans sa modélisation de la volatilité, ou comment la volatilité d’une série temporelle de données économiques est radicalement instable en fonction de l’environnement économique immédiat. Selon Engle, les modèles ARCH peuvent évidemment signaler une augmentation de la volatilité des rendements financiers sur des périodes de forte incertitude ou de crise. De même, la volatilité des actifs financiers sera sans doute significativement affectée par les risques climatiques.

Plus en complexité, l’ autoregressive conditional heteroskedastic, ou le modèle ARCH, on peut l’intégrer à des tests climatiques pour simuler l’impact des chocs climatiques sur les portefeuilles d’actifs. Par exemple, un cas se réfère à la simulation en tenant compte de l’augmentation de la réglementation du carbone qui cause la chute drastique des actions dans les industries fossile. Le modèle de Engle permet de capturer l’augmentation de la volatilité des actifs sous-jacents de ces industrie, qui aide à évaluer la résistance des institutions financières aux chocs.

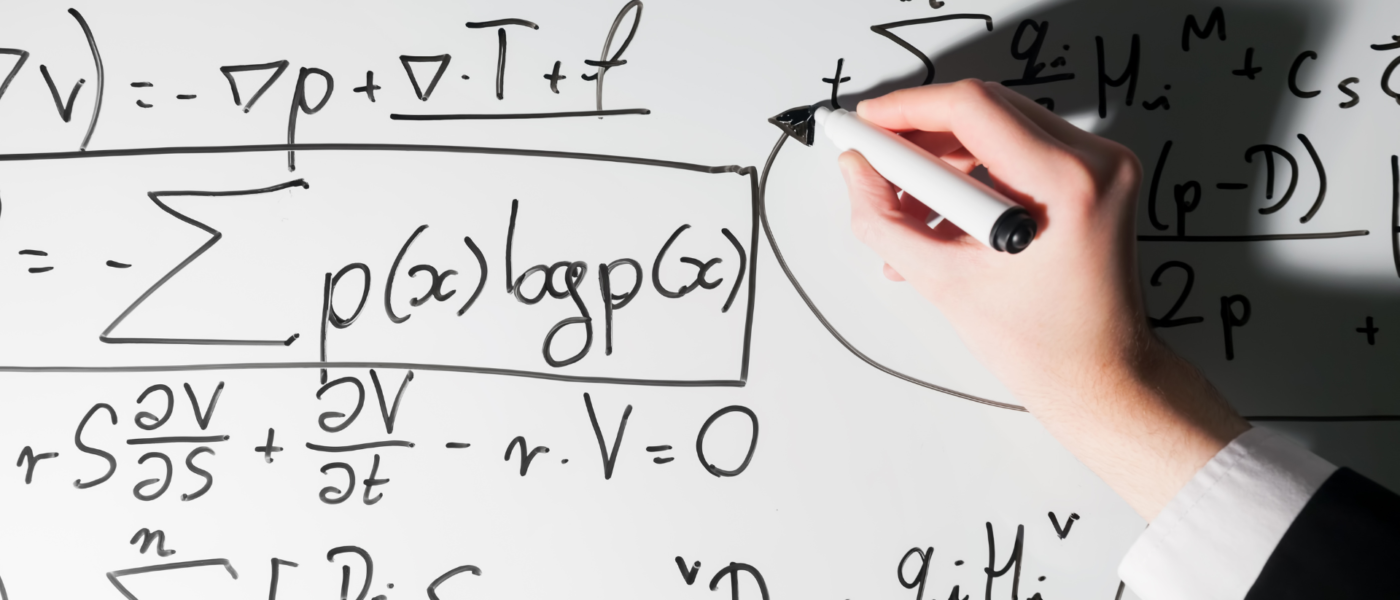

En mathématiques cela donne…

Considérons un exemple simple d’un portefeuille d’actions où les rendements RtRt suivent un modèle ARCH(1), tel que :

Rt=μ+ϵt, ϵt=σt.zt

où zt est une variable aléatoire normale, et la volatilité conditionnelle σt2 est donnée par :

σt2=α0+α1.ϵ(t−12)

Dans un scénario de stress climatique, la volatilité conditionnelle σt2 augmente en réponse à une hausse des ϵ(t−12) due à un choc climatique, par exemple une nouvelle taxe carbone ou une catastrophe naturelle. L’accroissement de la volatilité peut ensuite être analysé pour comprendre comment les valeurs d’actifs varient sous ces stress tests, révélant ainsi la vulnérabilité du portefeuille.

Comme l’a dit Robert Engle : “Les modèles de volatilité nous permettent de comprendre comment l’incertitude se propage à travers le temps, un aspect crucial pour toute analyse de risque, y compris les risques climatiques.” (Engle, 2003, Discours de réception du prix Nobel).

Lire plus : Financer la transition écologique

Prenons l’exemple de la Banque d’Angleterre

La banque centrale d’Angleterre elle-même a récemment mené un exercice pour évaluer la résilience des grandes banques britanniques dans des scénarios climatiques différents. Selon les conclusions, dans un scénario de transition violente vers une économie zéro carbone, certains groupe de banques pourraient voir les ratios de fonds propres s’effondrer de 30 pour cent et plus tandis que des banques sont confrontées à des pertes énormes sur les prêts des industries les plus vulnérables. Ce chiffre démontre presque parfaitement l’hypothèse de volatilité conditionnelle de Richard Engle : les menaces masquées deviennent claires lors des chocs climatiques et l’instabilité des acteurs financiers sous-jacents est révélée.

Lire plus : Les Banques Centrales et le climat

Sujets en lien

La finance durable : une réponse suffisante aux risques climatiques ?

Les risques financiers des entreprises dans un monde en transition écologique

La régulation bancaire après la crise de 2008